"一鼓作气,再而衰,三而竭。"《左传·庄公十年·曹刿论战》节录

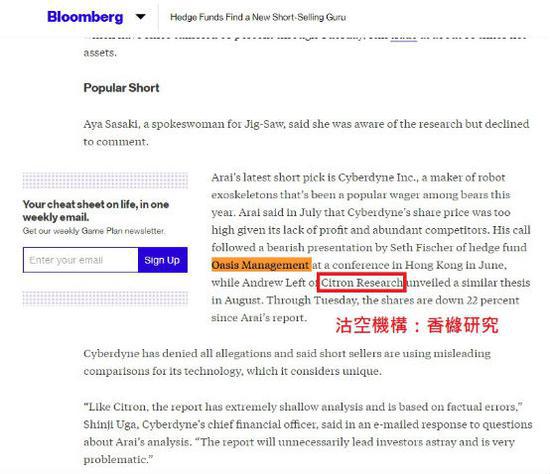

这句脍炙人口的名言描述的正是做空机构格劳克斯(Glaucus)针对港股丰盛控股[股评](00607. H K)的行为。4月25日第一份沽空报告,丰盛控股断崖式下 跌11.98%,紧急停 牌。5月2日丰盛控股发布公告积极澄清,大股东季昌群提出回购,并申请复牌。在复牌当日早上8时,格劳克斯(Glaucus) 死心不息再次提出第二份沽空报告。可惜的是,市场对于丰盛澄清态度正面,掀起"趁低吸纳"热潮,加上内地资金大量流入,复牌至今已升近4成多,股价也重返遭狙击前水平,今日收报3.4港元。有趣的现象是在今日交易明细中,3.3港元位置附近出现了1.25亿股左右的超大买盘。据分析,这可能是沽空方的平仓盘。若猜测准确,则说明沽空机构已经"被迫"平仓部分沽空盘。

此次沽空大战进行到目前为止,丰盛大股东季昌群总算打赢了反击战,令不少小股东免遭洗劫。但是也有很多小股东在此次沽空活动中损失惨重,在报告发出日低价沽出股票,其持有的资产利润在股价暴跌时瞬间蒸发。那么是谁在损害小股东的利益呢?

一、资本市场除害天使or嗜 血 魔 鬼?

此次沽空活动的主角之一格劳克斯(Glaucus)是资本市场上如雷贯耳的沽空大鳄,常常在港股市场上引起腥风血雨。就拿此次事件来说,丰盛控股遭格劳克斯(Glaucus)狙击,截至4月25日停牌时,丰盛控股报2.52港元,跌幅到达11.89%,与丰盛有关联的股票也纷纷巨幅下跌。沽空机构影响港股市场的实力毋庸置疑,究其本质到底是除害群之马的天使或嗜血的金融魔 鬼?

沽空机构在沽空报告中总是会攻击上市公司常年造 假、管理层毫无信誉等等,自称是为了保证市场的整体健康,从而建立起道德优越感。但反观历次沽空事件,笔者看到了一条国际机构惯常资本吞噬路线图。其狩猎模式是先收集公司融资、持股等交易信息的资料,缩小猎物范围,然后针对其业务等基本资料提出质疑,做出周密部署后,选择其中一家甚至几家建立空仓,包括借票沽空(内地称为"融券")、关联资产、甚至牛熊证、权证等衍生产品,再发出惊天动地的言论或沽空报告制造恐慌,然后以强大的财力大手沽空,沽到一般群众恐 慌、大量投机者跟随他一齐沽空,剩下的就是享受猎物。

以格劳克斯(Glaucus)狙击德普科技[股评](03823)为例,2016年6月1日,投资机构GeoInvesting就曾发布报告做空德普,报告称德普需要持续摊薄股权融资才能维持经营,并且其主要业务"LED业务恶化,利润微薄"、"规模日益缩减"。2016年5月,股价沽空金额体量由十万至小百万(500万以下)量级,到百万至千万量级,沽空成交比连续维持在20%至30%之间。7月15日,德普科技有一笔大宗交易,涉及3330万股,涉资7825.5万港元。7月28日,Glaucus Research 强势发布沽空报告,给予德普科技评级"强烈沽售"目标价位0港元。当天德普科技于股价显断 崖 式 暴 跌,截止28日收盘,德普科技下跌86.34%,报收1.96元,成交量6.46亿股,市值由151.65亿缩水到20.26亿港元。

德普科技k线图

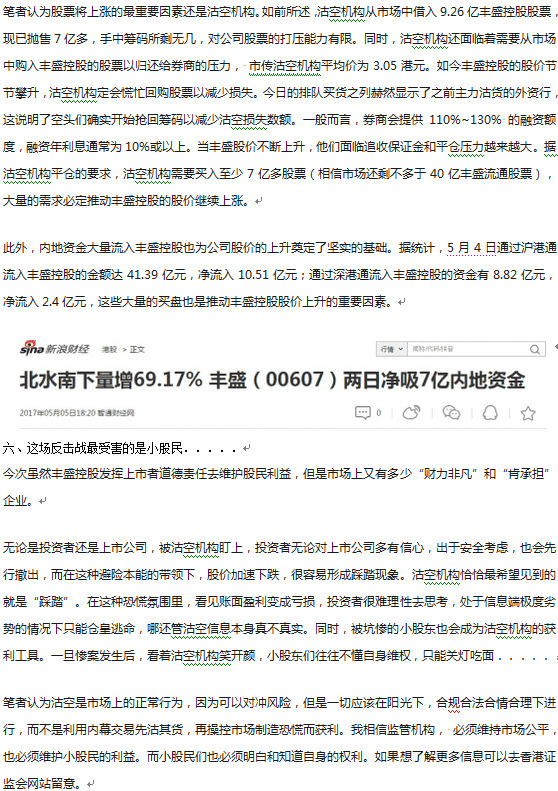

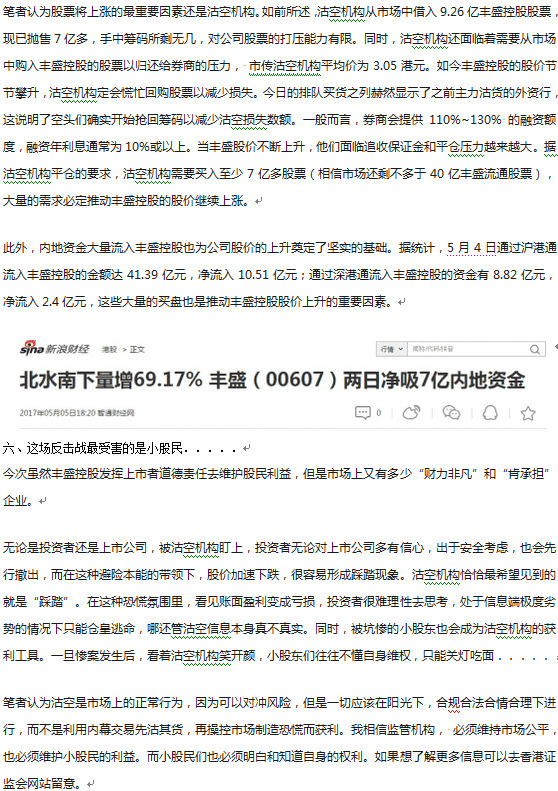

如此天量的市值损失,到头来小股民也只能是仓皇出逃或者深套其中,不仅没受到一分好处,反倒成了大机构斗争的牺牲品。毫无疑问,这场战争的赢家沽空机构Glaucus和幕后人仕赚得盆满钵满,获利之深以亿元计算!从以上案例可以看到沽空机构至少绝非良善之辈,它的目的简单粗暴,通过周密的部署在港股市场狙击猎物,引起恐慌,掠取巨额财富。格劳克斯沽空丰盛的报告中就毫不遮掩地谈到,发出一份声明,只是意见提供者,并不会为此负责。而且他们在境外建立,正所谓投诉无门甚艰难(因他们从不透 露办工室位置)。但是天网灰灰,疏而不漏, 香港金融圈爆出今次活动的幕后者.....

"我们是卖空者,我们就是有偏见的,显然,如果丰盛股价下跌,我们就会赚钱"。

二、沽空活动的幕后者,不为人知的过去黑幕

尽管此次沽空行为是格劳克斯(Glaucus)空开发布沽空报告,但是事件并非如此简单。据香港金融圈相关信息,此次事件的实际沽空方是香港对冲基金Oasis Management 。

Oasis Management公司成立于2012年,拥有DKR Sound Shore Oasis Fund和Oasis Investment Ⅱ Fund两个对冲基金,擅长通过花旗、摩根斯坦利、高盛等外资券商以沽空方式获取盈利。该公司劣迹众多,尤其出名的是曾被香港证监会公开处罚。2011年9月15日,香港证监会公开谴责Oasis恶意做空日本航空公司股份事件,认为该公司在股票收盘前五分钟发布沽空指令,故意低推日本航空公司的股价并从中获利,行为违法且误导市场,致使众多小股东损失惨重,决定处罚该公司及其首席投资主任750万港元,并质疑首席投资主任Fischer继续持牌的合适性。

另外,多间著名沽空机构名字往往同Oasis Management 连在一起,这已经不是Oasis Management公司第一次采取"先沽空股票,再等待一些沽空机构发表看空态度,然后低位捞货"来损害小股东利益的案件了。该基金公司的幕后操纵,正是循用"背后套路"。 Oasis Management公司就是此次损害小股东利益的罪魁祸首。

三、操 控 市场 + 内幕交易 = 牟取暴 利!

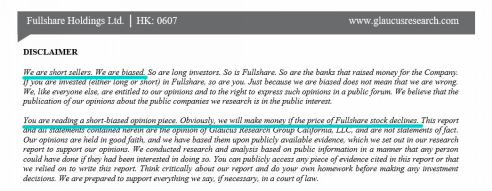

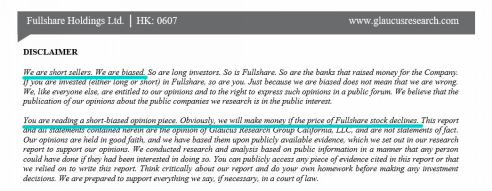

除了Oasis是本次沽空事件的操 纵 者外,据传该事件还可能涉及"内 幕交易"。内 幕交易是Oasis惯用的手段,已被华尔街日报报道多次。早年浑水做空Rino国际,Oasis就被 曝 出提前支 付2万至2.5万美元提前阅读沽空报告,最终从中获得超百万美元的收入。

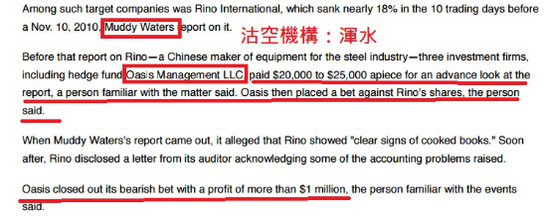

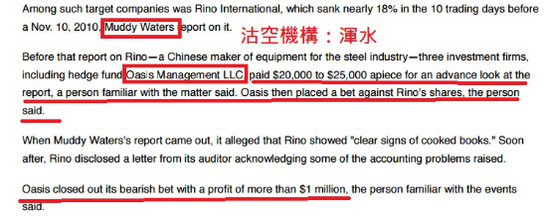

2016年6月香橼发布Cyberdyne沽空报告前,Oasis就已做空该股。浑水发布Sino-Forest (TRE CN)沽空报告前,Oasis已购买该股的看跌期权。以上种种信息都将矛头指向Oasis公司与沽空机构间存在的"灰色交易"。纽约时报、新加坡媒体等也就这些信息作出相关报道。

据悉此次沽空事件也不例外。根据透露,Oasis早前也支付了2万至2.5万美元的费用以提前获得格劳克斯的针对丰盛控股沽空报告,早早进场,在股价暴跌、小股东损失惨重时获取收益,而现实种种迹象也指明该说法可能为真。根据截图可以看出,沽空机构主力在公布对丰盛控股的沽空报告前就已经从券商处借票9亿多的股份,4月25日前已沽空7亿的丰盛控股股票。据此,笔者认为Oasis 利用内幕信息进行交易的可能性特别大。否则,为何从2017年2月10日至2017年4月25日仅仅两个多月的时间,市场上丰盛控股的借票数额从5.33亿上升至9.26亿,翻了近一倍?并且抛售时间把握的如此精准,在沽空报告发布前就已沽出7亿的股票,占比超总借票数的四分之三?笔者希望香港证监会能够足够重视此次沽空事件,能详尽地调查并给出合理的处理结果。

丰盛控股被借票数值

四、天时地利人和

据消息人士传出,丰盛控股为何要延迟一个星期多才"复牌",是因为三大部署。

天时:大股东季昌群及江苏财团等待"五一长假"完结,恢复"深港通"和"沪港通[股评]"渠道,千军南下对抗沽空机构。

地利:大股东及华融国际持股共逾77%,占有绝对主动权。另外,大股东季昌群疑似于丰盛停牌期间在场外大手增持,涉及8.69亿股,令"货源进一步归边" 。

人和:得到银行及投资者大力支持,包括当中获得中信南京分行的至少100亿授信行为。

五、丰盛股价走势预测

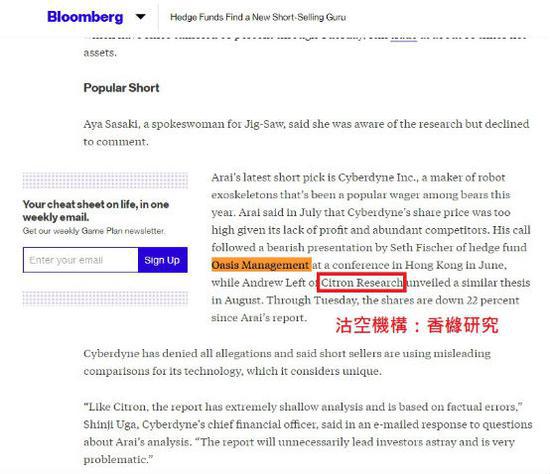

丰盛控股已经复牌两日,股价没有受沽空报告影响,先后上涨17.46%、14.86%,表现相当抢眼。笔者认为丰盛控股的股价仍将继续上涨。